Аграрии заполняют ниши. Посевы не самых традиционных культур вновь увеличиваются

В условиях действия экспортных пошлин на самые популярные в России зерновые и масличные сельхозпроизводители все чаще стали обращать внимание на другие сегменты растениеводства. Посевы ряда нишевых агрокультур в последние несколько лет значительно увеличились, некоторые из них даже смогли перейти в разряд массовых. В то же время с недавних пор вывоз таких позиций, как нут, сафлор, просо и ряд других, тоже был обложен сборами. Однако даже с учетом новых пошлин нишевые позиции все еще будут интересны рынку, считают эксперты

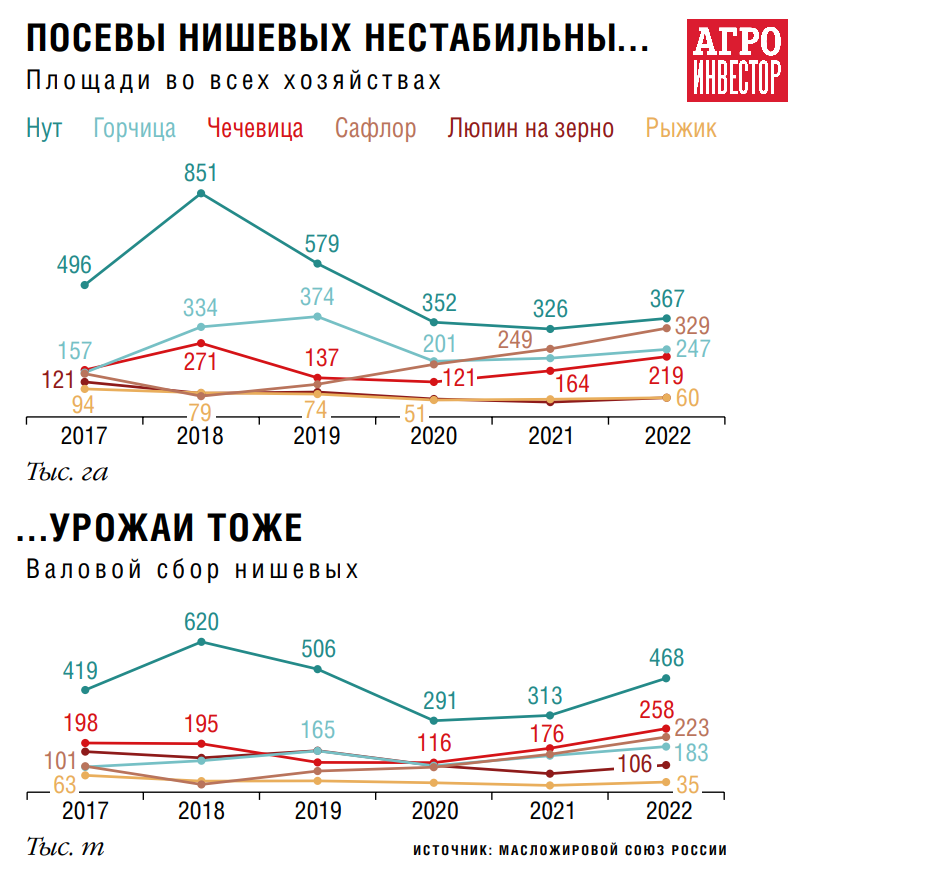

Совокупная площадь нишевых агрокультур в последние три года постепенно увеличивается. Согласно данным Института конъюнктуры аграрного рынка (ИКАР), в прошлом году только под зернобобовыми (среди которых горох, нут, чечевица) посевы выросли до 2,3 млн га против 2 млн га в 2021-м, а их сбор составил рекордные 4,6 млн т (в 2021-м — 3,2 млн т). В частности, в 2022-м был собран максимальный за последние шесть лет урожай чечевицы — 258 тыс. т, хотя посевы агрокультуры рекордными не были (219 тыс. га). В этом году, по оценке аналитической компании «ПроЗерно», площади зернобобовых еще заметно прибавили — до 2,9 млн га, а их производство ожидается исторически максимальным — 5,8 млн т.

В текущем году многие аграрии расширили и посевы проса. Согласно данным компании «ПроЗерно», под урожай текущего года они составили 298 тыс. га, а урожай его ожидается на уровне 334 тыс. т. Это больше, чем в 2022-м, когда показатели составляли 237 тыс. га и 307 тыс. т соответственно.

Площади нишевых масличных тоже увеличиваются. По информации Масложирового союза России (МЖСР), наибольший прирост демонстрируют горчица (с 201 тыс. га в 2020-м до 431 тыс. га в 2023-м) и сафлор (со 189 тыс. га в 2020-м до 329 тыс. га в 2022-м). За последние пять лет объемы валового сбора ключевых нишевых масличных культур — льна, рыжика, сафлора, горчицы — выросли в стране более чем в 2,5 раза: с 865 тыс. т до почти 2,2 млн т, дополняет аналитик информационно-аналитического агентства OleoScope Кирилл Лозовой. В то же время под рыжиком и кормовым люпином на зерно площади сократились за период 2017—2023 годов с 94 тыс. га до 38 тыс. га и со 121 тыс. га до 28 тыс. га соответственно, следует из данных МЖСР.

Севооборот 2023 года формировался в условиях, когда на массовые биржевые товары, в частности зерновые, распространялась пошлина, а после Нового года начинал действовать еще и фактор квоты на экспорт, отмечает руководитель Russian Pulses Analytics Сергей Плужников. Поэтому идея диверсификации севооборота получила новый стимул. «На новостях о том, что для российского гороха открылся крупнейший в мире рынок Китая, его посевы в России выросли до 1,9 млн га», — обращает внимание он, дополняя, что данную агрокультуру уже вполне можно отнести к массовым.

Повышение интереса к нишевым агрокультурам связано с сокращением рентабельности производства зерна, выращивать которые становится все менее выгодным из-за низких цен и давления экспортных пошлин, комментирует независимый эксперт зернового рынка Александр Корбут. Растущее внимание сельхозпроизводителей к ряду нишевых до недавнего времени было обусловлено тем, что они не попадали под действие сборов на их вывоз, вторит остальным Лозовой. Так, аграрии активно наращивали производство масличного льна и в больших объемах отправляли его за рубеж. Однако теперь и нишевые попадают под новую государственную инициативу — экспортные пошлины с привязкой к курсу рубля, обращает внимание эксперт.

На какую позицию сделать ставку

При выборе нишевых агрокультур для выращивания необходимо учитывать климатические и почвенные особенности региона, рекомендует Плужников. Так, в Воронежской области можно получить урожайность нута около 18 ц/га. В Саратовской он может дать при нормальных условиях 13-15 ц/га. «Сейчас такой сбор принесет около 80-90 тыс. руб. с гектара, пшеницы же в поволжском регионе можно иметь порядка 40 ц/га, но даже при ее стоимости в 15 тыс. руб./т погектарная выручка не превысит 60 тыс. руб., — подсчитывает эксперт. — К тому же средние показатели урожайности в Саратовской области 40 ц/га не достигают». А вот уже для Курской области приведенные цифры не имеют большого смысла: в сентябре почти каждый год в регионе идут дожди, что повышает риски потери товарного качества нута, и тогда уже без разницы, какая урожайность на выходе, акцентирует внимание Плужников.

Саратовская область и Алтайский край стали чечевичными житницами. В частности, в жестком алтайском климате зеленая чечевица — постоянная агрокультура, утверждает эксперт. Причем качество чечевицы, выращенной на Алтае, принимается нашими зарубежными покупателями — Турцией, Индией, Пакистаном и ОАЭ — за эталон, знает он.

Заработать на чечевице

В этом году из-за засухи в Канаде уровень цен на зеленую чечевицу составляет около $1 тыс./т, красная стоит меньше — около $680/т, информирует Сергей Плужников из Russian Pulses Analytics. «Это весьма достойный уровень, наши производители в зонах рискового земледелия должны получить максимум от сложившейся ситуации», — подчеркивает эксперт. К слову, в России выращивают в том числе канадские сорта чечевицы, поэтому если раньше стоимость агрокультуры, производимой в Канаде, была выше, чем той, что возделывают в России, из-за разницы сорта, то теперь ситуация поменялась. «Другое дело, что стандарты качества в Канаде существенно выше, однако и этот вопрос решаемый, — говорит он. — Можно ее откалибровать, а цветность партии довести до эталона: если нет проблем с качеством, то нет проблем и с реализацией по рыночной цене».

Сафлор, по словам Плужникова, является засухоустойчивой агрокультурой, а это важное качество опять же для левобережья ПФО. «К качеству почвы он нетребователен, поэтому на левом берегу Волги вполне можно найти поля, где сафлор будет лучшим решением», — считает он. Засухоустойчивость характерна и для бобовых, именно поэтому нут и чечевица давно и уверенно заняли свое место в севообороте Самарской, Саратовской и Волгоградской областей. А, например, люпин и фава (конские бобы) имеют отличные перспективы для производства в северных регионах, подчеркивает эксперт, и на той же широте в Прибалтике они активно выращиваются.

Затраты на производство проса невысоки, но, чтобы получить хорошую рентабельность, в идеале должны сойтись три фактора — себестоимость, урожайность и качество, продолжает Плужников. Есть несколько видов проса — желтое, красное, белое и кремовое, и если первого и второго в нашей стране производится достаточно, то белого и кремового выращивают меньше, рассказывает он. «Дело в том, что традиционно просо ориентировалось на внутренний рынок, а не на экспорт, после обрушения зерна пшено из красного и белого проса имеет одинаковый цвет, а выход и крупность красного выше, поэтому необходимости замещать одно другим производители не видели, — объясняет эксперт. — Соответственно, сейчас найти партию белого или кремового проса для поставки зарубежным покупателям, особенно в конце сезона, бывает сложно, а именно такие виды данной агрокультуры пользуются спросом в Индонезии и ЮАР».

Плужников выделяет и еще одну агрокультуру — дурум, или твердую пшеницу. «Судя по площадям и объемам производства, это явно нишевая культура, причем она “выстрелила” в 2023 году, — делится эксперт. — Нашим производителям помог “идеальный шторм”: Канада, производитель дурума №1, попала в засуху равную, а местами и более интенсивную, чем в 2021-м — тот год называли катастрофой, поэтому мировой рынок живет в режиме резко сократившегося предложения». Так что российский дурум точно найдет свое место в виде сырья для макаронной промышленности — как на внутреннем рынке, так и на турецком или итальянском, уверен спикер.

Горох возделывают почти во всех регионах России, поэтому первое, что стоит сделать производителю, — позвонить соседям, рекомендует Плужников. «Я вас уверяю, что в вашем районе и области есть кто-то, кто успешно возделывает непривычные для вас агрокультуры, производители с удовольствием делятся опытом, рассказывают о сложностях и путях их преодоления», — делится наблюдениями эксперт. Еще один важный аспект при выборе нишевой агрокультуры — понимание того, какая она в цене в определенный сезон. «И если сельхозпроизводитель сам не является аналитиком и трейдером, то он может обратиться с соответствующим запросом к профессионалам», — говорит он.

Специфика выращивания

Хозяйства ГК «Агротех-Гарант» (Воронежская, Белгородская области) неоднократно пытались ввести в севооборот нишевые культуры. «В разное время мы начинали производство в достаточно крупных объемах гречихи, люпина, сорго, горчицы, нута, — перечисляет президент группы компаний Сергей Оробинский. — Иногда получали неплохой урожай, но тут же сталкивались с проблемой сбыта полученной продукции ввиду отсутствия стабильного спроса и высокой волатильности цен». По мнению руководителя, большинство нишевых культур не требуют серьезных вложений, но и не дают устойчивой прибыли. А поскольку компания занимается интенсивным, высокотехнологичным земледелием, производство таких культур ей экономически нецелесообразно, резюмирует он.

«Елань» из Оренбургской области из нишевых масличных обычно выращивает горчицу. «Мы также производим лен-кудряш, который когда-то был нишевой культурой, но теперь таким не является», — делится гендиректор компании Алексей Орлов. В этом году предприятие увеличило производство зернобобовых, которые до недавнего времени не были распространены в Оренбуржье, — нарастило площади под горохом до 1,5 тыс. га и ввело в севооборот 400 га чечевицы. «Правда, мы уже выращивали ее много лет назад, но тогда у нас не было подходящей для возделывания этой агрокультуры техники и технологий, что не позволяло нам работать эффективно, — вспоминает руководитель. — Сейчас мы готовы работать со всеми бобовыми — чечевицей, горохом, нутом». В 2023-м площади «Елани» под ними составили суммарно 2 тыс. га, в следующем году планируется их увеличение за счет наращивания посевов гороха. Помимо этого, примерно по 1 тыс. га в «Елани» отведено под масличный лен и вику — последнюю предприятие сеяло для обеспечения нужд своих животноводческих подразделений.

Новые ограничения

С 1 октября до конца следующего года в России действуют гибкие экспортные пошлины. Под них в том числе попали и нишевые культуры — горох, фасоль, нут, чечевица, сафлор, гречиха, просо и тритикале. В зависимости от курса рубля к доллару размер пошлин будет варьировать от 4 до 7%. В случае если доллар снизится и соотношение его к российской валюте будет 80:1 и меньше, сбор будет нулевой. «Введение этой пошлины влечет за собой снижение закупочных цен, насколько — будет зависеть от спроса, но очевидно, что цена для аграриев изменится более чем на 7%, так как экспортеры захотят дополнительную плату за риск», — считает независимый эксперт Александр Корбут. В правительстве полагают, что данная мера должна защитить внутренний рынок, однако проблем с его насыщением горохом или масличным льном в России нет, уверяет он.

Данная мера может несколько «охладить» интерес аграриев к дальнейшему активному расширению посевов нишевых. То же самое касается и льна-кудряша, отмечает Кирилл Лозовой из OleoScope. Возможно, пошлина не приведет к сокращению урожая, но увеличение валового сбора будет явно ограничено. «Плюс ко всему текущая пошлина введена только на год, а перестроить севооборот в короткие сроки сельхозпроизводителям непросто, поэтому ждать спада производства не приходится, — добавляет он. — Да и лен на долгосрочную перспективу может повторить путь, который прошли соя и рапс: сначала планомерное увеличение валового сбора самой масличной, а затем начало активной переработки и продаж за рубеж уже готовой продукции».

Хозяйства «ЭкоНивы» постепенно увеличивают площади нишевых культур, в текущем году ими занято 32,5 тыс. га, что составляет порядка 7% севооборота компании. «Основные позиции — чечевица и лен масличный, экспорт которых развивается, да и в целом условия на рынке способствуют наращиванию производства», — объясняет директор по растениеводству холдинга Александр Анпилов. По его словам, в севооборот можно вписать практически любые агрокультуры, если грамотно спланировать их чередование. О пользе же той или иной нишевой говорить сложно — у каждой есть свои плюсы и особенности возделывания, добавляет он. В одном случае могут возникнуть затруднения при соблюдении сроков операций, в другом — сложности могут быть связаны с уборкой.

В концерне «Покровский» из Краснодарского края нишевые культуры (яровой горох, овес, рапс, горчица на семена, штирийская тыква, кориандр) занимают около 15% пашни, их выращивают как вспомогательные для поддержания плодородия почвы и обеспечения высокой урожайности основных позиций. «Нишевые легко заменяются в севообороте и полностью зависят от конъюнктуры рынка, — делится главный агроном группы компаний Лидия Кухаренко. — Не имеет значения, какую агрокультуру из семейства мы используем, важно, чтобы все звенья — бобовые, масличные и зерновые — присутствовали в нужном соотношении и последовательности». Так, если есть спрос на горох — концерн выращивает его, если ситуация меняется — переходит на сою или нут. С масличными такая же ситуация — можно сеять рапс, озимый или яровой, а можно подсолнечник, лен или техническую коноплю.

Компания последовательно чередует во времени и в пространстве посевы таких разрушающих гумус культур, как подсолнечник и сахарная свекла, с нишевыми — люцерной, кориандром, а также горохом, соей, озимым рапсом. «Используем в севообороте многолетние травы и бобовые культуры, которые являются естественными фитомелиорантами и способствуют восстановлению и повышению плодородия почв, — поясняет Кухаренко. — Это позволяет нам контролировать уровень гумуса в почве и держать его на достаточно высоком уровне, необходимом для эффективного выращивания других культур». Кроме того, «Покровский» выращивает растения-сидераты, которые производятся с целью последующей заделки в почву для улучшения ее структуры, обогащения азотом и угнетения роста сорняков. Например, в структуре севооборота группы есть белая горчица. «Ее мы высеваем в августе, в нашем южном климате она хорошо всходит и быстро растет, а в ноябре — дискуем и запахиваем ее, урожай семян не убираем, — рассказывает специалист. — Это очень простая агрокультура, ее выращивание не требует каких-то особых финансовых или трудовых затрат, но при этом ее роль в восстановлении почвы просто неоценима». Все эти меры позволяют концерну получать дополнительную прибавку к урожайности — по всем основным культурам компания занимает лидирующие позиции в Краснодарском крае.

Сбыт внутренний и экспортный

Есть нишевые агрокультуры, которые более популярны для поставок на экспорт, а есть те, которые пользуются спросом в России. «Если все же относить к нишевым горох, как его всегда позиционировали, то внутреннее потребление у него немногим менее 2 млн т, то есть в России остается более половины от производимого объема», — отмечает Плужников. А вот нута в стране потребляют «преступно мало» — не более 10-15 тыс. т при урожае в 350-450 тыс. т. Чечевица на внутреннем рынке пользуется более высоким спросом — ее потребление в стране составляет 40-50 тыс. т. Впрочем, спрос на них растет. Российские производители хумуса (изготавливается из нута) говорят о том, что объемы заказов на их продукцию увеличиваются каждый год во время постов. Расширяется и вкусовой ассортимент. К тому же в большинстве крупных городов есть по несколько индийских ресторанов, в меню которых чечевица и нут занимают значимые позиции, напоминает эксперт.

В то же время на горох, нут и чечевицу есть постоянный экспортный спрос. Турция, ОАЭ, Иран, Пакистан, Индия закупают в России чечевицу, Турция, Пакистан, ОАЭ, Саудовская Аравия — нут, а Китай, Испания и Италия — горох, сообщает Плужников. «Спрос на сафлор со стороны Турции в прошлые годы позволял не иметь проблем с его реализацией — весь объем урожая отечественные аграрии отправляли туда, — рассказывает эксперт. — А в Евросоюзе существует программа по использованию сафлора в производстве биотоплива».

Люпин и фаву можно активнее поставлять в Египет, который является их традиционным потребителем, продолжает спикер. Сейчас российский экспорт этих позиций незаслуженно мал — в совокупности не более 5 тыс. т. На внутреннем рынке люпин можно чаще вводить в корма, его питательная ценность по аминокислотному составу и протеину близка к сое, а в некоторых аспектах даже превосходит ее.

Сами аграрии развивают разные каналы сбыта нишевых. «Елань» реализовывала масличный лен и горчицу через трейдеров на экспорт. Основные рынки их продаж — страны Средней Азии и Европы (в основном Латвия и Литва). Зернобобовые пользуются спросом в Афганистане и Узбекистане — покупатели увозят их тем же транспортом, которым поставляют в Россию томаты, говорит Орлов.

«ЭкоНива» нишевые культуры реализует как на внутреннем, так и на внешнем рынках. Например, для поставок чечевицы перспективными направлениями являются Турция, ОАЭ, Пакистан, отмечает Анпилов. В прошлом году компания стала одним из крупнейших экспортеров красной чечевицы и была отмечена премией «Агроинвестор года — 2022» в номинации «Экспортер года», категория «Экспортер продукции растениеводства», напоминает топ-менеджер.

«Покровский» урожай нишевых в дальнейшем использует либо как корм для собственного животноводства, либо реализует на рынке. «Учитывая развитие глубокой переработки — производств льняного, рапсового, соевого масла, жмыха, шрота, комбикормов, сырье для производства этой продукции пользуется хорошим спросом», — утверждает Любовь Кухаренко.

Емкость рынка

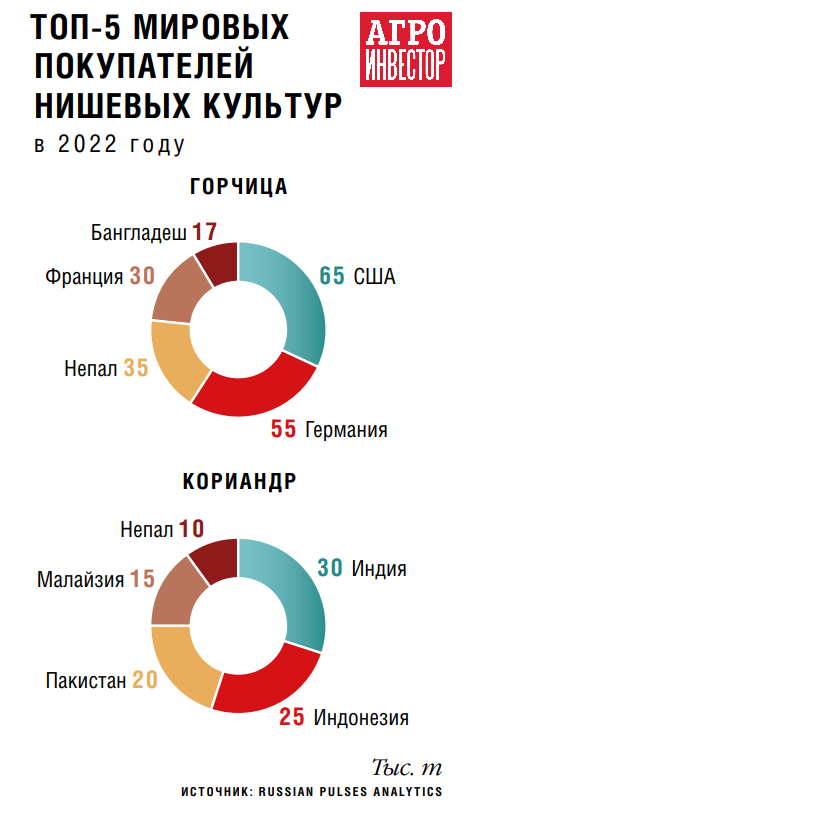

Производство не всех нишевых растет активными темпами. Плужников предлагает посмотреть на глобальный спрос на различные агрокультуры. По его оценке, мировой импорт масличного льна составляет 1,7-1,9 млн т. Лидерами по закупкам являются Китай (600 тыс. т ежегодно), Бельгия (400 тыс. т), США (200 тыс. т), Германия (150 тыс. т). «Казалось бы, не самые впечатляющие цифры при сравнении со стандартными агрокультурами, однако они гораздо выше, чем, например, по глобальному импорту сафлора и горчицы — 150 тыс. т и 350 тыс. т соответственно», — акцентирует внимание эксперт. Так, общий объем ввоза сафлора в Турцию (крупнейший мировой покупатель) из всех стран в прошлом году составил около 65 тыс. т, примерно столько же приобрел Китай. Шри-Ланка в прошлом году ввезла приблизительно 20 тыс. т этой масличной агрокультуры, а в 2021-м — не более 5 тыс. т. «Вот и весь рынок: говорить о стабильности и предсказуемости не приходится», — говорит Плужников.

Что касается горчицы, то по итогам прошлого года общемировой объем импорта всех ее видов — желтой, белой и черной — составил в США 60-65 тыс. т, в Германию — 50-55 тыс. т, в Непал — 35 тыс. т и т. д. «Очень часто аграрии интересуются и кориандром, — делится наблюдениями Плужников. — Глобальный рынок его закупок составляет 170-200 тыс. т, из которых около 100 тыс. т приходится на пять стран — Индию, Индонезию, Пакистан, Малайзию, Непал, а остальной объем по 1-5 тыс. т распределен по длинному списку покупателей».

Уже не нишевый лен

Некоторые агрокультуры, которые в России какое-то время считались нишевыми, становятся традиционными. Так, например, произошло с масличным льном — до 2019-го включительно его площади не превышали 1 млн га. В 2020-м они за 1 млн га перевалили, а последние два года посевы данной агрокультуры превышают 2 млн га. Урожай льна-кудряша в 2022-м составил 1,7 млн т, в этом году он ожидается на уровне более 1,5 млн т, прогнозирует «ПроЗерно».

Нишевые культуры больше заточены под экспорт, и в этом сложность их сбыта, так как и емкость мирового рынка не столь велика, говорит независимый эксперт Александр Корбут. «Например, крупнейшими конкурентами по производству масличного льна России являются Казахстан и Канада, — добавляет он. — Когда производство в данных странах падает — это хорошая ниша, но, когда оно восстанавливается, конкуренция на рынке растет и стоимость льна опускается».

Негативные прогнозы по урожаю в Канаде и Казахстане на сезон 2023/24 сохраняются, знает Кирилл Лозовой из OleoScope. Меньше сбор прогнозируется и в России. «Снижение урожая “взбодрит” рынок, — уверен он. — Более того, переходящие остатки этой культуры — особенно в Канаде — невелики, что служит еще одним фактором поддержки рынка».

Крупных потребителей у агрокультуры тоже два — Китай и Бельгия, которые ежегодно импортируют по 1 млн т, продолжает Корбут. По информации OleoScope, Бельгия по итогам минувшего сезона сократила закупки российского льна-кудряша на 36% — до 165 тыс. т. Экспорт в КНР, напротив, вырос более чем вдвое — до 870 тыс. т, знает Лозовой. Он обращает внимание, что в России стали заявляться новые инвестпроекты по переработке данной агрокультуры — крупный объект сейчас строится в Ростовской области. Завод может стать крупнейшим в Европе, обращает внимание он.

Больше всего перерабатывающих лен-кудряш предприятий находятся в Северо-Западном, Сибирском и Южном федеральных округах. Самые крупные компании — «Сибирское масло», «Содружество», «Альтаир» и «Сиболеум» — на них приходится 70% рынка переработки масличного льна в стране. «Появление новых предприятий формирует дополнительный канал сбыта сырья для аграриев, позволяя им делать более комфортный экономический выбор — либо в сторону МЭЗ, либо в сторону экспорта», — говорит Лозовой. В числе перспективных направлений для поставок льняного масла он выделяет страны Азии и Ближнего Востока.

Специфика нишевых культур обусловлена тем, в России традиционно не были развиты их потребление и переработка, комментирует Алексей Орлов. К тому же при их производстве сложно получать стабильную урожайность: они очень зависимы от погодных условий. «Хотя в нашем регионе есть хозяйства, которые в этом году засеяли довольно большой объем площадей — более 30% — чечевицей и получили отличные результаты», — сообщает он. Цена на чечевицу в текущем сезоне тоже очень хорошая — красная стоит чуть более 40 тыс. руб./т, зеленая — порядка 70 тыс. руб./т. При этом затраты на производство чечевицы сопоставимы с расходами на выращивание пшеницы, без учета единоразовой закупки специализированной техники — жаток для уборки, уточняет руководитель.

Цена на горчицу тоже неплохая — 40 тыс. руб./т. Но 2023 год для этой позиции в Оренбургской области сложился неудачно: из-за неблагоприятных погодных условий получилась очень низкая урожайность. Впрочем, как и у льна-кудряша, добавляет Орлов.

Из-за небольших объемов производства рынок нишевых очень волатильный, любой неурожай или перепроизводство сказывается на цене на эти агрокультуры, отмечает Плужников. В качестве примера он приводит нут, чечевицу и кориандр. В 2014 году российские трейдеры продавали нут в Индию по цене $410/т, в 2017-м цены на него доходили до $1 тыс. при продаже в Иорданию. Сейчас же Пакистан платит за тонну белого нута (кабули) $730-760. «Наши производители видели цены и в 20 тыс. руб./т, и в 69 тыс. руб./т — в зависимости от года», — поясняет он.

Основными рисками при выращивании нишевых культур являются плавающая цена и нестабильный спрос, подтверждает Анпилов. Так, цены на масличный лен за два года упали в 2-2,5 раза. «В то же время на чечевицу высокий спрос на внутреннем рынке, и она обладает большим экспортным потенциалом, поэтому сейчас приемлемые условия для ее возделывания», — обращает внимание руководитель.

Стоит ли выращивать больше?

С нишевыми в силу волатильности рынка очень опасно кидаться из крайности в крайность, уверен Сергей Плужников. Тем не менее потенциал их в России недооценен. И на то есть несколько причин. «В спорте есть принцип: качается то, что качаешь. Точно так же ситуация обстоит в растениеводстве, — сравнивает он. — Маловероятно с первого раза на неподготовленных полях получить хорошее качество и высокую урожайность того же нута, но после двух-трех лет опытов с агрокультурой на небольших полях будут понятны ее особенности возделывания».

Намного проще работать с традиционными позициями, технология производства которых уже отработана. Площади под ними ни в коем случае нельзя жестко урезать в пользу нишевых, чтобы не остаться с полным складом какого-нибудь кориандра, предупреждает эксперт. «А вот с излишними запасами пшеницы, как показывает практика, можно остаться довольно надолго», — подчеркивает он. Оптимальным решением будет отводить под нишевые 10% общей площади посевов, советует спикер.

Зачастую нишевые культуры — удобный способ компактно «припарковать» капитал в склад, рассуждает Плужников. «1 тыс. т зеленой чечевицы — это 76 млн руб., а 76 млн руб. в пшенице по текущим ценам — это примерно 7,6 тыс. т продукции», — приводит цифры он. При этом партия, например, чечевицы в 250 т уже является коносаментной (подходящей по документам для отгрузки. — Прим. ред.): с ней можно выходить на экспорт, а для отгрузки достаточно четырех вагонов. «В то время как для пшеничной партии нужно 42 вагона, плюс организация равномерности по качеству, — напоминает эксперт. — Другими словами, путь на экспорт с нишевыми короче, чем с традиционными позициями».

Важен и ассортимент: если у производителя на руках несколько позиций для продажи, вероятность, что на одну-две из них будет ажиотажный спрос, намного выше, чем в игре “все на красное”, — продолжает Плужников. — Тем более что агробизнес — это всегда долгосрочный процесс, и рентабельность по каждой агрокультуре правильнее считать среднюю за пять лет».

Массового замещения пшеницы и ячменя нишевыми ждать не стоит, считает Александр Корбут. «Рынок сбыта последних достаточно сложный, плохо освоен и не такой емкий, как у традиционных зерновых, — разъясняет он. — Это понимают и сельхозпроизводители, соответственно, они не стремятся резко сокращать посевные площади пшеницы и ячменя, в том числе озимых».

Тем не менее некоторые изменения в севообороте опрошенные «Агроинвестором» аграрии все же планируют. «Елань» в следующем году хочет нарастить площади под горохом и рассматривает производство нута. Хотя выращивание последнего — это определенный риск, признает Орлов: сложно спрогнозировать спрос на него, а также урожайность и качество конечной продукции, которые зависят от погодных условий.

Сергей Оробинский отмечает, что после введения правительством экспортной пошлины на зерновые даже при получении рекордных урожаев экономика их производства практически нулевая, а это означает, что поиск альтернативных культур для выращивания нужно продолжить. Да и в любом случае использование нишевых полезно для севооборота. «Даже если на них нет цены, они являются хорошими предшественниками для дальнейшего сева зерновых, — подчеркивает руководитель. — Редкими культурами заниматься, конечно, нужно, но необходимо искать баланс между соотношением их и традиционных зерновых и масличных».

«ЭкоНива» в следующем сезоне планирует немного увеличить площади под нишевыми — до 34 тыс. га. «Мы нарастим посевы чечевицы и рапса и несколько сократим подо льном, рыжиком, люпином, так как рынок сбыта их очень сложный, и цена снизилась существенно», — делится Александр Анпилов. Ввод новых нишевых культур в севооборот на данном этапе в компании не рассматривают.

Основное производство «Покровского» — зерновые, сахарная свекла и подсолнечник, они обеспечивают ежегодный доход и составляют большую часть валового сбора сельхозпродукции группы компаний. «Нишевые культуры мы выращиваем как вспомогательную часть севооборота, расширять площади под ними не планируем», — констатирует Любовь Кухаренко.