Российский рынок растительных масел: итоги 2021 г., прогноз до 2025 г.

Конъюнктура рынка

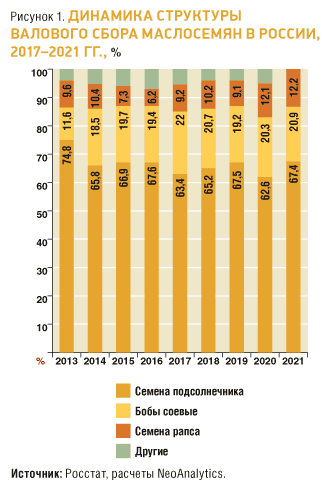

На сегодняшний день российский рынок производства растительных масел является насыщенным и высококонкурентным. В России из масличных культур возделываются преимущественно подсолнечник, соя и рапс. При этом на долю подсолнечника приходится около 62–67% валового сбора маслосемян. Далее идут соевые бобы, на которые приходится практически в три раз меньше. По объемам они идут на втором месте после подсолнечника (рис. 1).

В России наибольшим спросом пользуется подсолнечное масло. Это объясняется его низкой стоимостью в результате выращивания подсолнечника в стране. Отечественные производители покрывают все потребности внутреннего рынка в подсолнечном масле. В данном сегменте рынок близок к своему насыщению.

Предприятия, задействованные в производстве растительных масел, занимают ведущее место в агропромышленном комплексе России. На рынке наблюдается консолидация участников. Крупные игроки объединяются, мелкие участники постепенно покидают рынок. В отрасли достаточно хорошо налажены логистика и инфраструктура.

Среди крупнейших отечественных производителей растительного масла можно отметить:

• ООО ГК «Русагро»;

• ООО «Маслоэкстракционный завод «Юг Руси»;

• АО «Эфко»;

• ООО «Благо»;

• ГК «Нижегородский масложировой комбинат»;

• ЗАО «Содружество – Соя»;

• ОАО «Астон» и другие.

Растительное масло относится к продуктам первой необходимости. Помимо домашнего потребления растительные масла широко применяются в промышленности, в том числе в производстве кондитерской, молочной, хлебопекарной продукции, продукции быстрого приготовления и различных соусов.

В последнее время появляется спрос на масла в косметологии, медицине и фармацевтике. Данный сегмент рынка имеет хороший потенциал для роста.

В 2021 г. на рынок растительного масла влияли ценовая нестабильность и ужесточение экспортных ограничений. Ситуация на рынке начала ухудшаться еще в 2020 г. на фоне снижения урожая и роста мировых цен на масличные культуры.

Стоит отметить, что, несмотря на высокие экспортные пошлины, подсолнечник является одной из самых прибыльных культур с доходностью не менее 150%.

Объем рынка

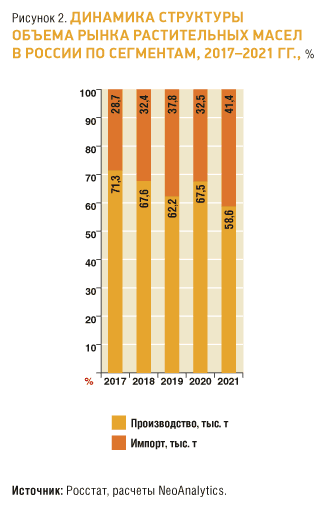

В 2021 г. объем рынка растительного масла в России в натуральном выражении составил 3 533,3 тыс. тонн и снизился за год на 14,7% в основном за счет снижения объема отечественного производства.

По итогам 2021 г. в структуре объема рынка растительных масел в России доля отечественного производства составила 58,6%. Доля импорта увеличилась и составила 41,4%. В ушедшем году объем внутреннего выпуска несколько сократился на фоне увеличения импортных поставок (рис. 2).

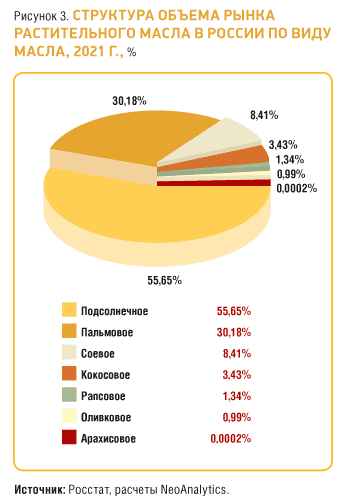

В общей структуре объема российского рынка лидирует, безусловно, подсолнечное масло. На втором месте идет пальмовое масло. И замыкает тройку лидеров соевое масло (рис. 3).

Структура потребления на российском рынке

Основным продуктом потребления в России является подсолнечное масло. Отечественные производители покрывают все потребности внутреннего рынка, и в данном сегменте и рынок близок к своему насыщению. Среди брендов подсолнечного масла – «Мечта хозяйки», «Альтеро», «Щедрое лето», «Слобода» и др.

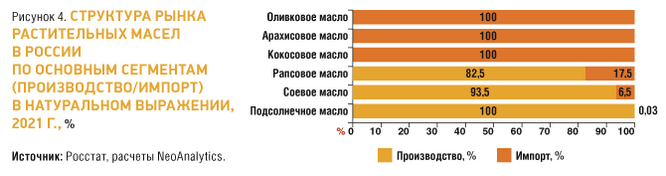

На рынке имеются виды масел, которые полностью импортируются в Россию. К ним относятся оливковое масло, кокосовое и пальмовое масло.

Основные поставщики оливкового масла – Италия, Испания, Греция. Данные страны поставляют 95% всего импорта оливкового масла.

Поставщиками кокосового масла являются Индонезия и Малайзия (95% импорта).

Основным поставщиком пальмового масла является Индонезия (98% импорта) (рис. 4).

Тенденции и перспективы российского рынка

В ближайшей перспективе основным фактором, влияющим положительно на динамику рынка, станет увеличение объемов производства, обеспеченное непосредственно за счет расширения посевных площадей.

В 2021 г. валовой сбор основных масличных культур в России (подсолнечник, соя, рапс) составил 23 млн тонн. В том числе, валовой сбор подсолнечника составил 15,5 млн тонн (+17%), сои – 4,8 млн тонн (+10,5%), рапса – 2,8 млн тонн (+8,5%).

Высокий урожай масличных культур в 2021 г. позволит в текущем году обеспечить загрузку перерабатывающих предприятий, полностью удовлетворить потребности внутреннего рынка и увеличить экспорт продукции. В 2022 г. планируется дальнейший рост площадей, в том числе под рапс и сою.

Однако, учитывая возросшие геополитические риски, ожидается, что рынок будет развиваться в несколько другом русле, чем это прогнозировалось в январе 2022 г. На дальнейшую динамику в 2022 г. окажет ряд существенных факторов:

• удлинение логистических цепочек, рост стоимости импорта в конечном итоге;

• сокращение объема импортных поставок из стран Европы;

• индексация оптовых и розничных цен, как на сырье, так и на конечную продукцию;

• удорожание процесса производства;

• смещение потребительского спроса в эконом-сегмент;

• существенное изменение структуры рынка в сторону роста объема внутреннего производства;

• существенное изменение структуры импортных и экспортных поставок.

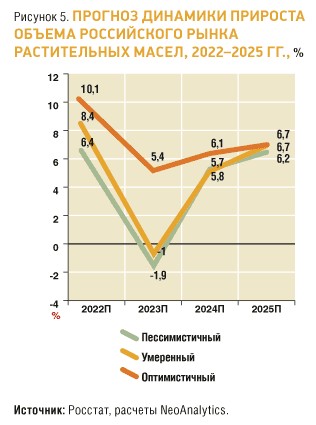

Таким образом, существенно пострадают сегменты рынка, в которых доля импорта – превалирующая. Внутреннее производство будет расти за счет изменения потребительского спроса и его ориентации с импортной продукции на отечественные аналоги (рис. 5).

Существенно изменится вектор экспортных поставок. Производители будут искать новые экспортные направления.

Исследования компании NeoAnalytics.