05 сентября

Доходность масличных повышается? В сезоне 2023/24 цены на рынке как сырья, так и продуктов переработки отрасли могут вырасти

Совокупное производство масличных в России последние несколько сезонов обновляло исторические максимумы. В этом году, вероятно, совокупные объемы снизятся, хотя по четырем основным агрокультурам сбор ожидается высокий — в совокупности около 27,5 млн т. А вот производство и экспорт растительных масел продолжит увеличиваться, чему способствуют в том числе большие переходящие запасы сырья. Масличные останутся лидерами по маржинальности среди других агрокультур, прогнозируют эксперты

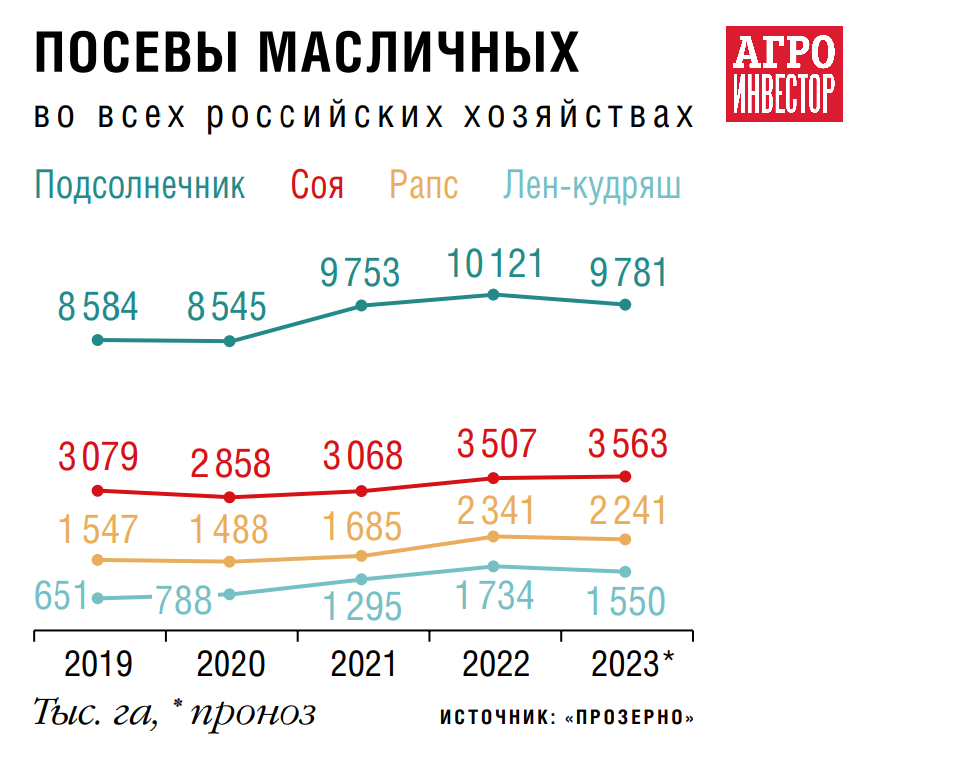

По данным Института конъюнктуры аграрного рынка, в этом году впервые за долгое время произошло сокращение посевов масличных — до 17,6-18 млн га с 18,6 млн га в 2022-м. В том числе площади подсолнечника, по оценке ИКАР, уменьшились до 9,6-9,8 млн га (годом ранее — 10 млн га), рапса — до 2,25 млн га (2,34 млн га), масличного льна — до 1,55-1,6 млн га (2,1 млн га). Увеличились только посевы сои — до 3,55 млн га против 3,47 млн га в прошлом году.

Аналитическая компания «ПроЗерно» оценивает площади под четырьмя основными масличными в России под урожай 2023-го почти в 17 млн га, включая 9,8 млн га подсолнечника (в 2022-м — 10,1 млн га), 3,6 млн га сои (3,5 млн га), 2,1 млн га рапса (2,3 млн га), 1,4 млн га масличного льна (2,1 млн га). Такие же данные приводит Росстат. Минсельхоз рассчитывал, что сокращение площадей под масличными будет менее существенным — до 18,4 млн га.

Аграрии, опрошенные «Агроинвестором», придерживались разной стратегии по изменению площади масличных культур. Так, агрохолдинг «Зерно Жизни» (Самарская область, входит в «СИНКО») в совокупности увеличил посевы почти на 10 тыс. га. Компания традиционно выращивает лен-кудряш и подсолнечник, их доля в севообороте составляет 15% и 18-20% соответственно. Весной агрохолдинг посеял более 21 тыс. га масличного льна и около 26 тыс. га подсолнечника. «Прирост связан с расширением общей обрабатываемой площади, которая значимо прибавилась за последний год», — делится директор «Зерна Жизни» Андрей Зорин. При этом никаких существенных изменений в устоявшийся шестипольный (ноутилльный) севооборот агрохолдинг вносить не собирается, поскольку технология доказала свою эффективность.

А вот «Амурагроцентр» выращивающий и перерабатывающий сою в Амурской области, в этом году уменьшил площади под ней относительно 2022-го на 7-8%, до 80 тыс. га. «Это изменения в рамках севооборота», — уточняет гендиректор компании Александр Сарапкин.

Общий земельный банк краснодарской компании «Агрофирма-Племзавод «Победа», входящего в структуру концерна «Покровский», составляет 20,8 тыс. га. Ежегодно на масличные культуры в севообороте хозяйства приходится не менее 10% пашни. Эта доля не меняется, за исключением незначительных внутренних корректировок, утверждает главный агроном предприятия Михаил Прасолов. «В этом сезоне почти 1,5 тыс. га отданы под крупноплодные сорта подсолнечника, 413 га — под масличные, еще 400 га выделили под участок гибридизации, где выращиваем родительские формы агрокультуры и размножаем семена по заказу селекционных центров и производителей», — рассказывает он.

Какой ждать урожай?

Валовой сбор масличных в этом году может составить 27,5 млн т против почти 29,1 млн т в 2022-м, оценивал гендиректор ИКАР Дмитрий Рылько на конференции «Где маржа» в начале августа. Из них 15,7 млн т может составить урожай подсолнечника, которого в прошлом году было собрано 16,4 млн т, 5,9 млн т — сои (в 2022-м — 6 млн т). Производство рапса, по прогнозам эксперта, сократится с 4,5 млн т до 4,2 млн т — помимо сокращения посевов, на показатель может негативно повлиять жара на Урале и в Сибири.

По оценке компании «ПроЗерно», урожай подсолнечника может достигнуть 16,6 млн т, сои — 6 млн т, рапса — чуть более 4 млн т, масличного льна — 1,2 млн т. «В этом году для поздних агрокультур, к которым относятся подсолнечник и соя, в основных производящих их регионах были весьма хорошие погодные условия, и на конец июля они такими и оставались, — отмечает гендиректор компании Владимир Петриченко. — Ожидания в плане урожайности у меня оптимистичные».

Масложировой союз России (МЖСР) урожай подсолнечника в этом году ожидает немного ниже, чем в прошлом, — около 15,7 млн т. Производство рапса прогнозируется на уровне 4 млн т. «На объемы повлияют сокращение посевных площадей, а также засуха в главном регионе — производителе семечки — Саратовской области», — поясняет исполнительный директор организации Михаил Мальцев. А вот урожай сои может вырасти до 6,5 млн т, чему способствует увеличение площадей, добавляет он.

Прогноз информационно-аналитического агентства OleoScope на сбор всех масличных с учетом нишевых культур — 27,5 млн т. Это хороший результат, уступающий лишь рекордному показателю прошлого года, акцентирует внимание аналитик компании Кирилл Лозовой. В том числе валовой сбор подсолнечника составит примерно 16 млн т, соевых бобов — немногим более 6,1 млн т, рапса — порядка 4 млн т, а масличного льна — 1,5 млн т. «Кроме того, будут собраны еще и незначительные объемы сафлора, рыжика и прочих нишевых», — напоминает эксперт.

Агрофирма «Прогресс» из Краснодарского края выращивает озимый рапс на площади 3 тыс. га. Урожай агрокультуры на предприятии собрали уже в первой декаде июля. «Урожайность в этом году была ниже, чем в прошлом, — 27 ц/га против 34 ц/га соответственно, — сообщает гендиректор компании Александр Неженец. — Причина уменьшения сбора — дожди, которые заливали Кубань».

В «Зерне Жизни» оценки урожая в начале августа были очень осторожными. «Пока не началась уборка, делать прогнозы по урожаю рано, особенно в части подсолнечника, — говорил тогда Зорин. — Посевы льна выглядят удовлетворительно, подсолнечник зацветает, но, кроме того, что вряд ли стоит ожидать суперпроизводства, сказать больше нечего». Сарапкин тоже считает, что прогнозы по урожаю, особенно для такого отдаленного региона, как Амурская область, в конце лета делать рано. В то же время руководитель надеется, что показатель по сое на его предприятии как минимум будет хорошим.

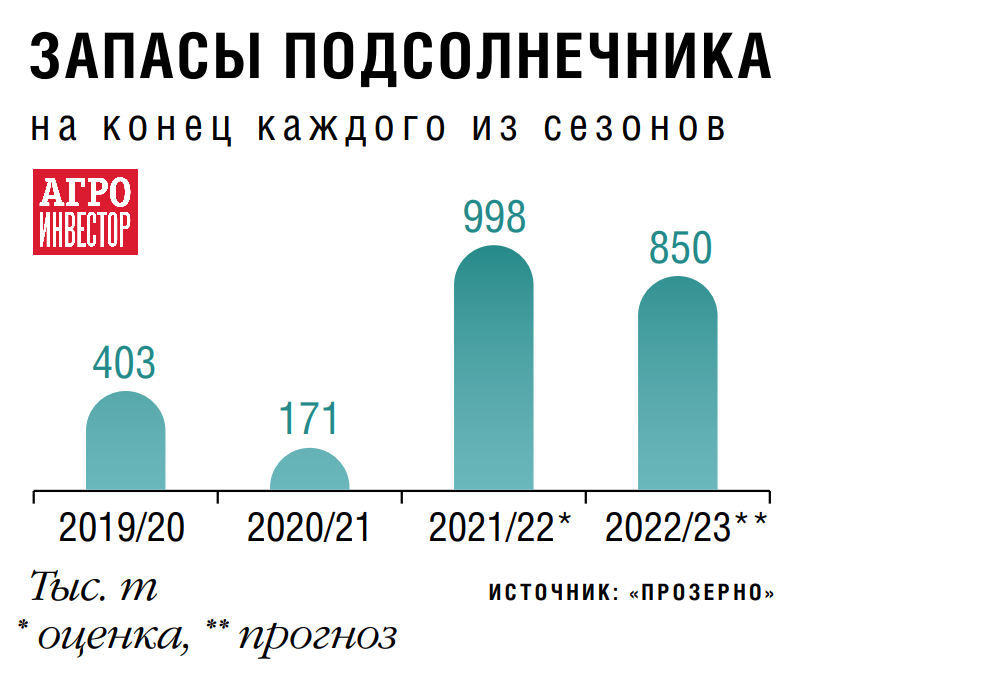

Производство и экспорт масел

Из-за высоких переходящих запасов масличных общее предложение их на рынке будет выше валового сбора, отмечают эксперты. ИКАР запасы подсолнечника по итогам сезона 2022/23 оценивает в 1,5 млн т. Объем переработки в новом сезоне может достигнуть рекордного показателя, превысив 16,1 млн т, говорил Дмитрий Рылько на конференции «Где маржа». Совокупное предложение сои благодаря переходящим запасам Институт оценивает более чем в 8 млн т.

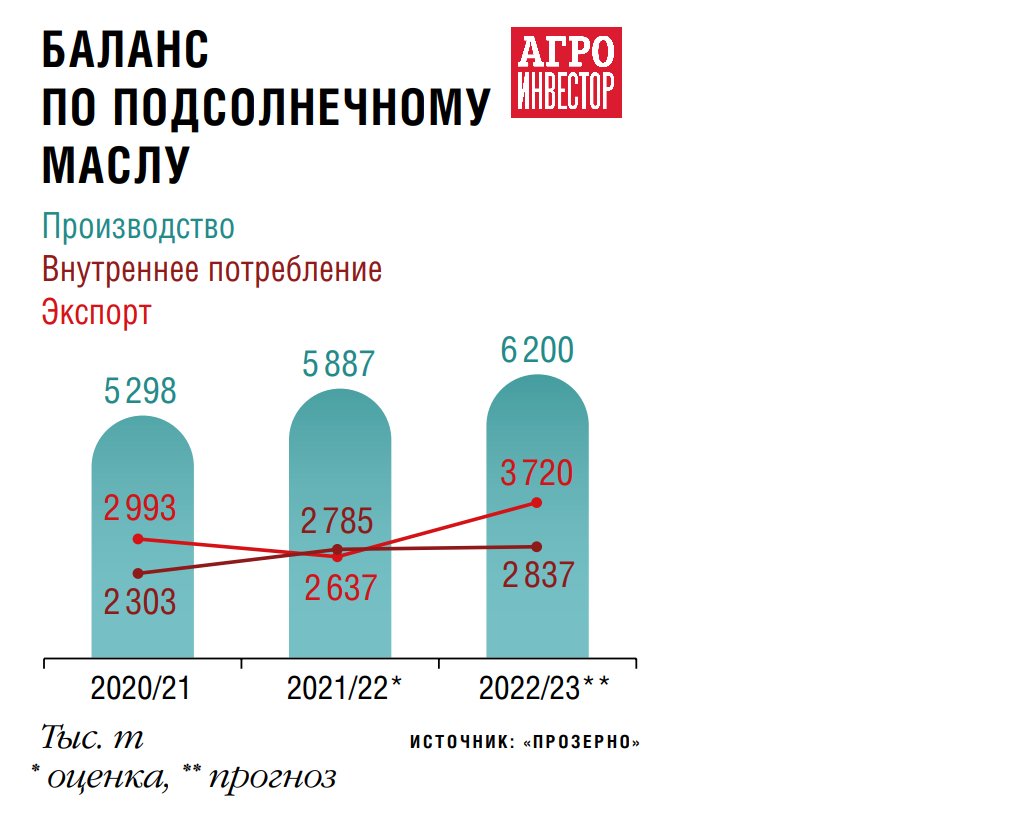

Первые оценки «ПроЗерна» по производству и экспорту подсолнечного масла до 18 июля 2023-го были «достаточно грустные» — 6,2 млн т и 3,7 млн т соответственно, напоминает Владимир Петриченко. «Сейчас, после выхода России из зерновой сделки, эти показатели смотрятся оптимистичнее, — отмечает он. — Мы можем выпустить 6,4 млн т и экспортировать 3,9-4 млн т подсолнечного масла». Соответственно, пересмотрены вниз переходящие запасы подсолнечника: вместо ожидаемых 1,3 млн т на начало сезона будет 0,85 млн т подсолнечника, полагает эксперт.

Мощности по переработке масличных в России, по данным ИКАР, составляют около 31 млн т. По словам Петриченко, в этом году будут запущены еще несколько новых проектов. МЖСР оценивает общие перерабатывающие мощности в 30 млн т в год. «Принимая во внимание объемы нового урожая и переходящие остатки, загрузка предприятий ожидается на уровне 80%, — говорит Мальцев. — Если сельхозпроизводители будут придерживаться разумной торговой стратегии, то весь объем масличного сырья будет переработан».

Отгрузки на внешние рынки подсолнечника невозможны из-за пошлин, напоминает Петриченко. Экспорт рапса разрешен только через Забайкальск, добавляет он. «Что касается масла, то есть надежда, что у нас в новом сельхозгоду будет достаточно сырья для того, чтобы увеличить как вывоз, так и само производство, — рассуждает эксперт. — Объемы выпуска масла зависят от отгрузок на внешние рынки, так как у нас потребление подсолнечного и других растительных масел стабильное, в другие страны уходит продукции больше, чем съедается». При условии, что Россия в этом сезоне будет отстаивать свои интересы на внешних рынках, вне всякого сомнения, увеличение экспорта растительного масла будет, констатирует Петриченко.

С учетом рекордных переходящих остатков по масличным и при условии, что аграрии не продолжат практику сдерживания продаж маслосемян, доказавшую свою неэффективность, объемы производства масел могут составить в совокупности более 9 млн т, а шрота могут вырасти почти до 12,5 млн т, прогнозирует Мальцев. «Для нашей отрасли это будет новый рекорд производства, — подчеркивает он. — А на экспорт сможем отправить почти 6,5 млн т масла и более 4 млн т шрота».

Мощности российских МЭЗ в 2022 году росли самыми высокими темпами за последние годы и прибавили сразу более 6%, комментирует Кирилл Лозовой. Теперь на площадках отечественных предприятий можно перерабатывать 28,5-29 млн т сырья, и в дальнейшем эта цифра продолжит увеличиваться. Так, некоторые крупные МЭЗ, находящиеся сейчас на стадии реализации, должны выйти на проектную мощность в 2024 году. В перспективе трех-пяти лет стоит также ожидать расширения переработки сои на Дальнем Востоке. «В Центральном Черноземье переработка наиболее развита в Воронежской, Белгородской, Липецкой и Тамбовской областях, в Поволжье крупные МЭЗ сосредоточены в Татарстане и Башкирии, Оренбургской, Самарской и Саратовской областях, на Юге — в Краснодарском, Ставропольском краях и Ростовской области, — рассказывает эксперт. — При этом на территории Центрального, Приволжского, а также Южного округов перерабатывается до 80% всех масличных культур».

«Эфко» в сезоне 2023/24 рассчитывает выйти на переработку более 3 млн т масличных (общие мощности рассчитаны на 3,5 млн т) — на 15% больше, чем в завершившемся сельхозгоду. «За прошедший год мы нарастили переработку подсолнечника в Белгородской области и Краснодарском крае, а также увеличили мощность по рапсу в Липецкой области, — информирует директор маслосырьевого дивизиона компании Михаил Хохлов. — Это, а также дополнительный закуп масла у небольших переработчиков и укрепление деловых контактов со странами-импортерами, позволит нам практически в полтора раза, до 1,5 млн т, увеличить экспорт масла по итогам сезона 2023/24». Основными покупателями при этом останутся Египет, Индия, Иран, Китай, Саудовская Аравия, Турция и Узбекистан.

ГК «Благо» ожидает высокую степень загрузки всех семи своих производственных площадок, в том числе в Бийске (Алтайский край) и поселке Веселый (Ростовская область). «Планируем освоить в сумме около 1,2 млн т масличных», — делится директор по маркетингу ГК «Благо» Кирилл Мельников. Сейчас компания сфокусирована на повышении эффективности существующих мощностей. Строительство нового элеваторного комплекса в Верхней Хаве (Воронежская область) также укладывается в эту логику. Запуск объекта запланирован к поступлению сырья нового урожая, сообщает он.

Экспорт «Благо» рассчитывает осуществлять по привычным для себя направлениям, но также планирует начать сотрудничество с покупателями из Индии и стран северной Африки. «С представителями последних нам удалось провести ряд успешных переговоров на прошедшем недавно форуме “Россия — Африка”», — добавляет Мельников.

«Амурагроцентр» рассчитывает загрузить свои мощности на 100% — годовая мощность МЭЗ «Амурский» по глубокой переработке зерновых и бобовых культур составляет 280 тыс. т. Объемы экспорта соевого масла в сезоне 2023/24 останутся на уровне предыдущего сельхозгода, считает Сарапкин. А вот как будет обстоять ситуация с вывозом белковой соевой продукции — пока неясно, признает он. Сейчас они реализуются на внутреннем рынке. «Причем Китай увеличил объем собственного производства сои, поэтому данный рынок в части поставок соевых белков не самый интересный для экспортеров», — поясняет руководитель. А вот 80% соевого масла «Амурагроцентр» поставляет именно в КНР.

Что с ценами

Отмена зерновой сделки, в рамках которой вывозились в том числе масличные и растительные масла, очень позитивно сказалась на ценах на масличные уже к концу июля, рассказывает Владимир Петриченко. После выхода России из сделки произошло блокирование больших демпинговых потоков подсолнечного масла из Украины по всему миру, в особенности в Турцию, Индию, Китай. Общий объем экспорта украинской продукции составлял 4,75 млн т. «Дешевый рапс, конечно, продолжит поставляться Украиной через западную границу в государства ЕС, но для России это не так важно, — считает эксперт. — Главным для нас является повышение стоимости подсолнечного масла в начале нового сезона».

По данным «ПроЗерна», в конце июля масло стоило $900 за тонну, тогда как в конце июня его цена из-за демпинга со стороны Украины опускалась ниже $800/т. Другие факторы, которые влияют на привлекательность для сельхозпроизводителей производства масличных в новом сезоне, — девальвация рубля и рост мировых цен на подсолнечное масло. «Так что и дальше в течение нового сезона подсолнечник будет стоить дороже, чем в 2022/23 сельхозгоду, и более интересно по сравнению с зерновыми», — прогнозирует Петриченко.

Хорошо выглядит в экономическом плане соя, продолжает он. В некоторых регионах она даже более рентабельная и маржинальная, чем подсолнечник. В первую очередь речь идет о Юге и Черноземье. Что касается Дальнего Востока, то там просто нет альтернативы в плане производства других агрокультур, объясняет эксперт. Лен-кудряш по цене в сезоне 2023/24 тоже должен стоить неплохо, добавляет он.

Затратнее, но доходнее

Кондитерский подсолнечник более маржинальная агрокультура, чем масличный, однако в производстве он довольно сложен, отмечает Михаил Прасолов из «Победы». «Крупноплодные сорта менее устойчивы к погодным условиям и болезням и требовательны к количеству солнечных дней в сезоне, — поясняет он. — Кроме того, растениям необходимо достаточное накопление влаги в почве, причем в нижних ее слоях». В этом году в Краснодарском крае влаги для этой агрокультуры было достаточно, однако дожди шли и в период опыления, а это не очень хорошо для данной позиции. В целом же в компании ожидается «достойная урожайность», утверждает агроном — 23-24 ц/га, что на уровне прошлого года.

По наблюдениям Кирилла Лозового, цены на маслосемена на конец августа в целом были сопоставимы с уровнем аналогичного периода 2022-го, а в отдельных регионах России были даже выше значений лета прошлого года. До конца сезона 2022/23 на внутреннем рынке сохранялись перспективы для роста стоимости подсолнечника, главным образом за счет восстановления мировых цен на подсолнечное масло, отмечает эксперт. Однако есть и другие факторы, которые тоже влияют на удорожание маслосемян: например, задержка в уборке урожая. «Некоторые маслозаводы переключаются на закупку подсолнечника в качестве временной замены рапса, который традиционно востребован у переработчиков в конце сезона, но так как темпы его сбора в конце июля — начале августа отставали от прошлогодних, сохранялся активный спрос на подсолнечник урожая прошлого года», — знает Лозовой.

Стоимость масличных культур напрямую зависит от экспортных цен на растительные масла и курса рубля, акцентирует внимание Мальцев. «С учетом текущего курса и мировой конъюнктуры закупочная цена подсолнечника будет на уровне 30 тыс. руб./т», — говорил он в начале августа.

Масличные остаются лидерами по маржинальности среди других агрокультур. По данным Минсельхоза, валовая рентабельность их производства в сезоне 2022/23 превышала 40%, в то время как у зерновых она в два раза ниже. «В 2023/24-м доходность масличных для аграриев, вероятно, будет еще выше, — предполагает Мальцев. — А для переработчиков, как и в прошлые сезоны, она будет находится в районе 5%».

На конъюнктуру рынка в этом году, с одной стороны, влияют рекордные переходящие запасы сырья в совокупности с ожиданием высокого валового сбора масличных, отмечает Хохлов. Это «работает» на снижение цен на подсолнечник, утверждает он. С другой — дальнейшее увеличение перерабатывающих мощностей повысит внутренний спрос на сырье и должно уберечь рынок от резких скачков, надеется руководитель. С учетом влияния международных факторов, в том числе улучшения прогнозов сбора сои в Аргентине и Бразилии, «Эфко» прогнозирует незначительное сокращение цены на подсолнечное масло, в пределах 5%.

Год назад цены на сырье находились примерно на том же уровне, что и сейчас, напоминал Мельников в начале августа. «При этом тогда мы наблюдали коррекцию вниз после аномально высокой цены, а сейчас ожидаем коррекцию вверх после того, как цены рекордно упали», — говорил он. В сезоне 2023/24 компания прогнозировала умеренный рост цены на подсолнечник, связанный большей частью с увеличением мировых цен на готовую продукцию. Немаловажным фактором является и курс рубля.

Что касается цен на подсолнечное масло, то в августе прошлого года их мировые значения находились выше котировок августа — $1,2 тыс. за тонну на FOB Russia Black Sea против $950/т соответственно. «На глобальных рынках растительных масел складывается положительная для дальнейшего повышения цен тенденция, — рассуждает Мельников. — Флагманом повышения цен до определенного момента являлось соевое масло, но в конце лета стали подтягиваться и другие виды масел — рапсовое, подсолнечное, пальмовое».

Несмотря на постепенный рост, очень маловероятно, что до конца календарного года будут наблюдаться цены близкие к уровню августа 2022-го, считает топ-менеджер. «В “Благо” мы используем комплексный подход к прогнозированию стоимости продукции, в том числе технический анализ, — делится он. — Опираясь на его результаты, можно сказать, что дальнейшее увеличение мировых цен на растительные масла поддержат следующие факторы: закрытие зерновой сделки, неопределенность с судоходством в черноморском регионе, плохие погодные условия в Европе и других регионах мира, резкое падение производства подсолнечного масла на Украине, увеличение глобальных объемов использования биотоплива». В свою очередь, факторами, которые могут понизить рост стоимости масла, служат расширение производства как сырья, так и готовой продукции в стране, а также рост объема переходящих остатков.

В середине августа цены на масличные, особенно на подсолнечник, были низкими, утверждал тогда Андрей Зорин. «Предпосылок к росту пока не видно — зато есть заградительная таможенная пошлина на экспорт семян подсолнечника, большие переходящие остатки сырья с прошлого года, снижение мировых цен на подсолнечное масло, затруднения экспорта, — перечислял он. — Что касается льна, здесь основная проблема в рынках сбыта: европейские для нас сейчас закрыты, азиатские почти недоступны из-за логистики, а переработки в России практически нет».

В связи с этим руководитель затруднялся предположить, на каком уровне зафиксируется рентабельность, «слишком много неизвестных», отмечал он. В пользу повышения доходов говорили скорый ввод в эксплуатацию двух крупных маслозаводов в регионе присутствия хозяйств «Зерна Жизни». «Обе компании — наши давние партнеры, и мы сочтем за честь поставлять им подсолнечник», — заверял Зорин.

Александр Сарапкин не ожидает в новом сезоне роста цен на сою и продукцию ее переработки. «Много факторов неопределенности, среди которых курс валют и геополитика», — обращает внимание он. Выращивание масличных культур является рентабельным, констатирует гендиректор агрохолдинга «Степь» Андрей Недужко. «О конкретных уровнях доходности пока говорить рано, так как этот показатель напрямую зависит от уровня урожайности», — подчеркивает он.

Агрофирма «Прогресс» уже реализовала рапс урожая текущего года по 30 тыс. руб./т с НДС. «При такой цене мы получили рентабельность в пределах 10%, что нас, конечно, не устраивает», — признается Александр Неженец. По его мнению, в растениеводстве показатель должен быть на уровне 40-50%, чтобы можно было провести новый цикл работ с учетом ежегодного подорожания составляющих производства: топлива, запчастей, СЗР. Затраты на выращивание масличных повышаются на 16-18% ежегодно. «А ведь еще необходимо вкладываться в развитие производства, но текущей рентабельности не хватит даже, чтобы засеять озимый рапс в тех же объемах, которые были годом ранее», — резюмирует он.